Se vais ausentar-te do país por um período superior a seis meses já deverás saber que precisarás nomear um representante fiscal. Queres agora saber quais são exatamente as suas responsabilidades e como podes fazer esta nomeação? Nós vamos dar-te estas e outras informações igualmente importantes. Continua a ler para saberes tudo sobre o assunto.

Índice de Conteúdos

O que é um Representante?

Quais as responsabilidades de um representante fiscal?

Quem pode ser representante fiscal em Portugal?

O que fazer para nomear um representante fiscal?

Documentos necessários

Nomeação de representante fiscal: Minutas

O representante fiscal pode ser alterado?

Como deixar de ser representante fiscal em Portugal?

Renúncia representante fiscal: Minuta

Trocar Representante por Notificações Eletrónicas

O que é um Representante?

O conceito de representante, em especial, o representante fiscal, está associado à relação de pessoa que, quando ausente de Portugal, mantenha uma relação jurídica no país, com a Autoridade Tributária. Esta representação pressupõe uma inaptidão do representado (derivado da sua ausência), quer para a realização de um negócio jurídico, quer para o cumprimento de obrigações e exercício de direitos decorrentes de uma relação jurídica tributária.

De modo a simplificar o entendimento, pode dizer-se que a necessidade de nomear um representante aplica-se a três grupos de pessoas:

- Aqueles que emigram para país terceiro;

- Aqueles que se ausentam do país por um período superior a seis meses;

- Estrangeiros de países terceiros que pretendam desenvolver relações jurídicas com Portugal (p.e. investidores).

Nestes casos, a função do representante fiscal foca-se no estabelecimento de uma relação formal entre as Finanças e a pessoa ausente ou não-residente, por forma a fazer cumprir as obrigações fiscais desta.

No entanto, a nomeação de um representante fiscal só é obrigatória se houver uma relação jurídica tributária em território português e, enquanto residirem em país terceiro. Ou seja, nos casos em que:

- Obtenham rendimentos que estão sujeitos a imposto em território nacional;

- Sejam titulares de veículos ou imóveis em Portugal;

- Celebrem um contrato de trabalho em território português;

- Exerçam uma atividade por conta própria em Portugal.

O prazo para cumprimento da obrigação de nomeação de representante fiscal é de 15 dias depois de alterada a morada para país terceiro, exceto no caso de iniciar uma atividade por conta própria, uma vez que, nesta situação, terá de efetuar a nomeação no momento do registo do seu início.

Importa mencionar que quando se trate de cidadão não-residente, com morada em país da UE/EEE, a nomeação de representante é sempre facultativa.

Quais as responsabilidades de um representante fiscal?

A nomeação de um representante fiscal de pessoa ausente ou não-residente, tem como objetivo:

- Fazer cumprir todas as obrigações fiscais declarativas, garantindo o respeito pelos prazos legais em vigor;

- Informar a pessoa a quem represente sobre as obrigações fiscais, respetivos prazos e quaisquer contraordenações fiscais a que esteja sujeita;

- Fazer exercer, no âmbito fiscal, o direito de reclamar, impugnar ou recorrer, sempre que aplicável ou necessário.

Em termos práticos, o representante assegura ao representado (o cidadão não-residente), o:

- Recebimento da correspondência expedida pela Autoridade Tributária, já que o cidadão não-residente se considera domiciliado na morada do representante;

- Cumprimento de todos os deveres tributários acessórios, onde se inclui a entrega de declarações de rendimentos.

O representante fiscal não é responsável pelo pagamento dos impostos do cidadão não-residente, exceto no caso de este exercer uma atividade por conta própria sujeita a IVA.

Quem pode ser representante fiscal em Portugal?

Pode ser nomeado como representante fiscal, qualquer pessoa, singular ou coletiva, com residência em território nacional. Se o cidadão não-residente exercer uma atividade por conta própria sujeita a IVA, o representante fiscal terá de ser sujeito passivo de IVA, igualmente, com residência em território nacional.

O que fazer para nomear um representante fiscal?

Existem duas formas de efetuar a designação de representante fiscal. São elas:

- No Portal das Finanças

O cidadão não-residente pode efetuar a nomeação do seu representante através do Portal das Finanças (com a sua senha de acesso), acendendo a “Serviços-Dados Cadastrais-Representante-Entregar Nomeação”.

Depois disto, a Autoridade Tributária irá entrar em contacto com o representante através de carta, com um código de confirmação. Este deve aceder à sua área pessoal para efetuar a confirmação da nomeação, em: “Serviços-Dados Cadastrais-Representante-Confirmar Nomeação”.

- Nos serviços de Finanças ou Lojas do Cidadão

Presencialmente, o cidadão não-residente e o representante fiscal podem solicitar e aceitar, respetivamente, a nomeação do representante. Este procedimento pode, em alternativa, ser efetuado apenas pelo representante, desde que apresente procuração com poderes para o efeito.

Documentos necessários

Para efetuar a nomeação de representação fiscal, serão necessários os documentos de identificação dos envolvidos – cidadão não-residente e representante. No caso de o representante se tratar de pessoa coletiva, tem que ser apresentada a respetiva Certidão Permanente.

Esta nomeação obriga à aceitação expressa do representante pelo que também será necessário apresentar:

- Declaração do cidadão não-residente, a nomear o representante fiscal;

- Declaração do representante a aceitar a nomeação.

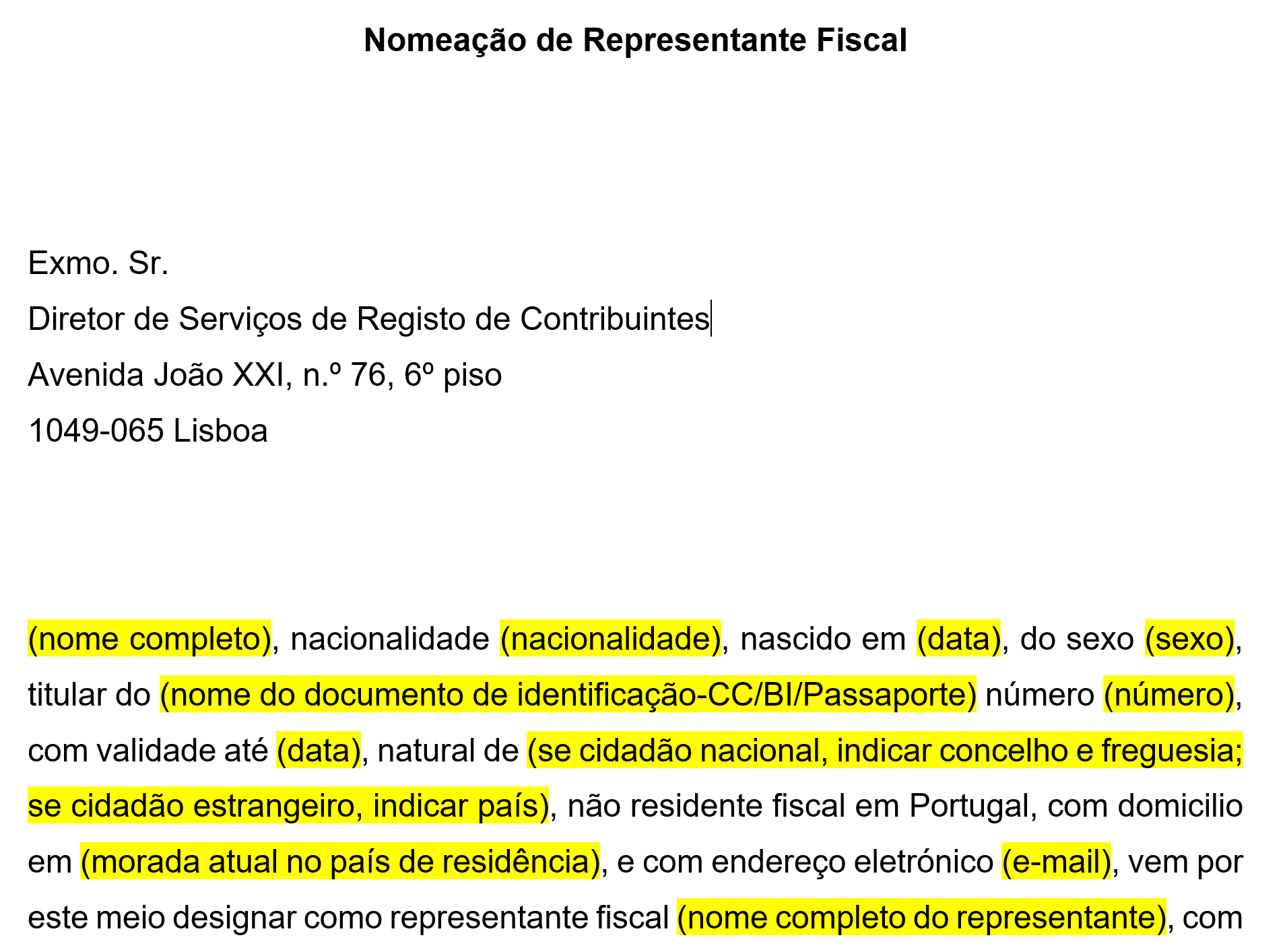

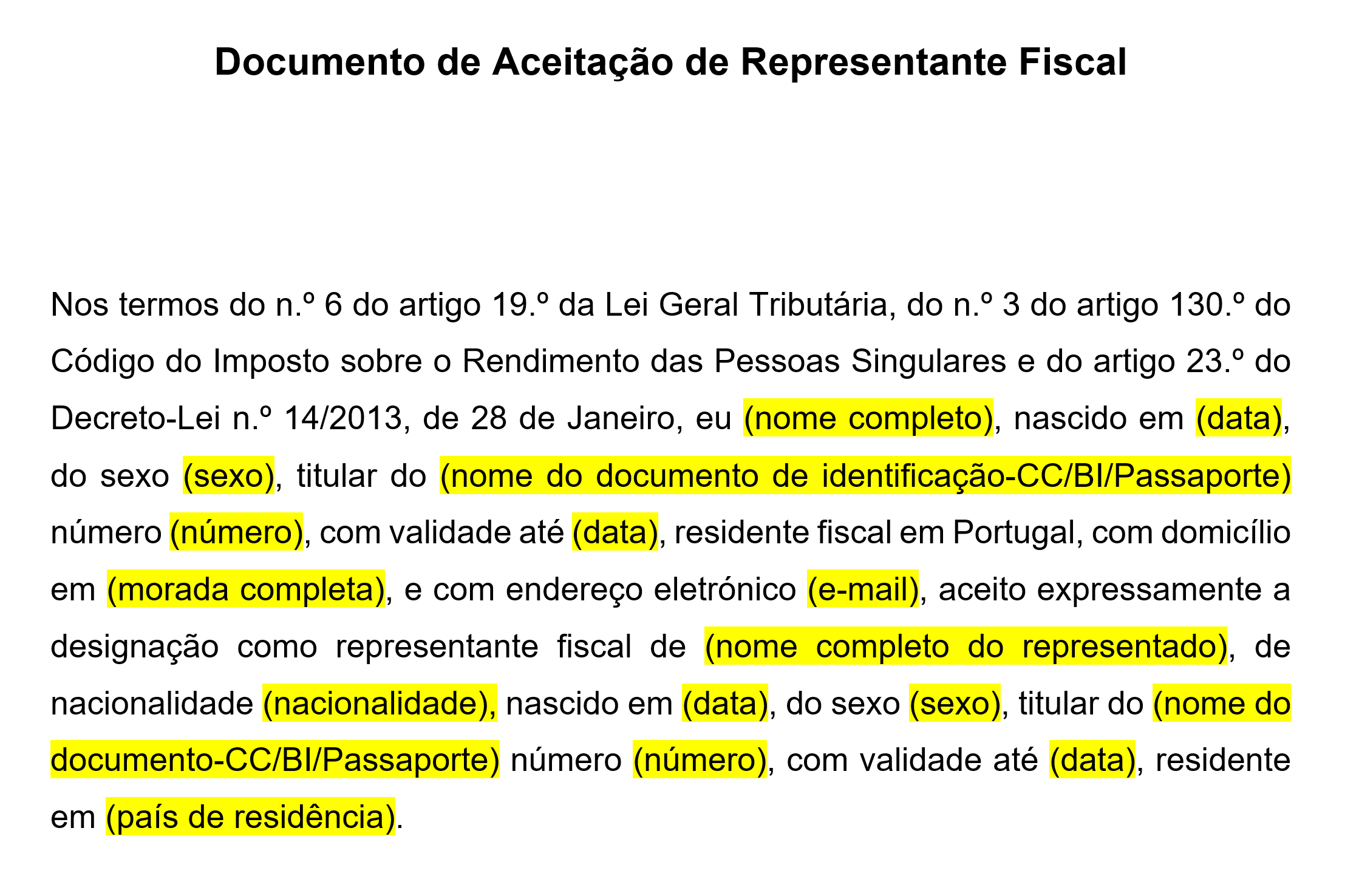

Nomeação de representante fiscal: Minutas

Disponibilizamos para download, as declarações acima referidas.

Clica aqui para download da Declaração de Nomeação ou, aqui, para download da Declaração de Aceitação.

O representante fiscal pode ser alterado?

Pode sim. O procedimento é idêntico ao da nomeação inicial. O cidadão não-residente entra no Portal das Finanças com os seus dados de acesso e, posteriormente:

- Acede a “Serviços-Dados Cadastrais-Representante-Entregar Nomeação”;

- Clica em “Alterar”, para mudar uma representação já existente.

Como deixar de ser representante fiscal em Portugal

De acordo com a Lei Geral Tributária, o representante pode renunciar à representação, mediante comunicação escrita ao representado, enviada para a última morada deste. A renúncia torna-se eficaz relativamente à Autoridade Tributária quando lhe for comunicada pelo próprio representante, que deverá dar conhecimento disso apresentando, num serviço de Finanças, prova do envio da comunicação ao representado, através de cópia da mesma e dos originais do registo da carta e do aviso de receção. Note-se que esta renúncia só pode acontecer se tiver decorrido um ano após a nomeação.

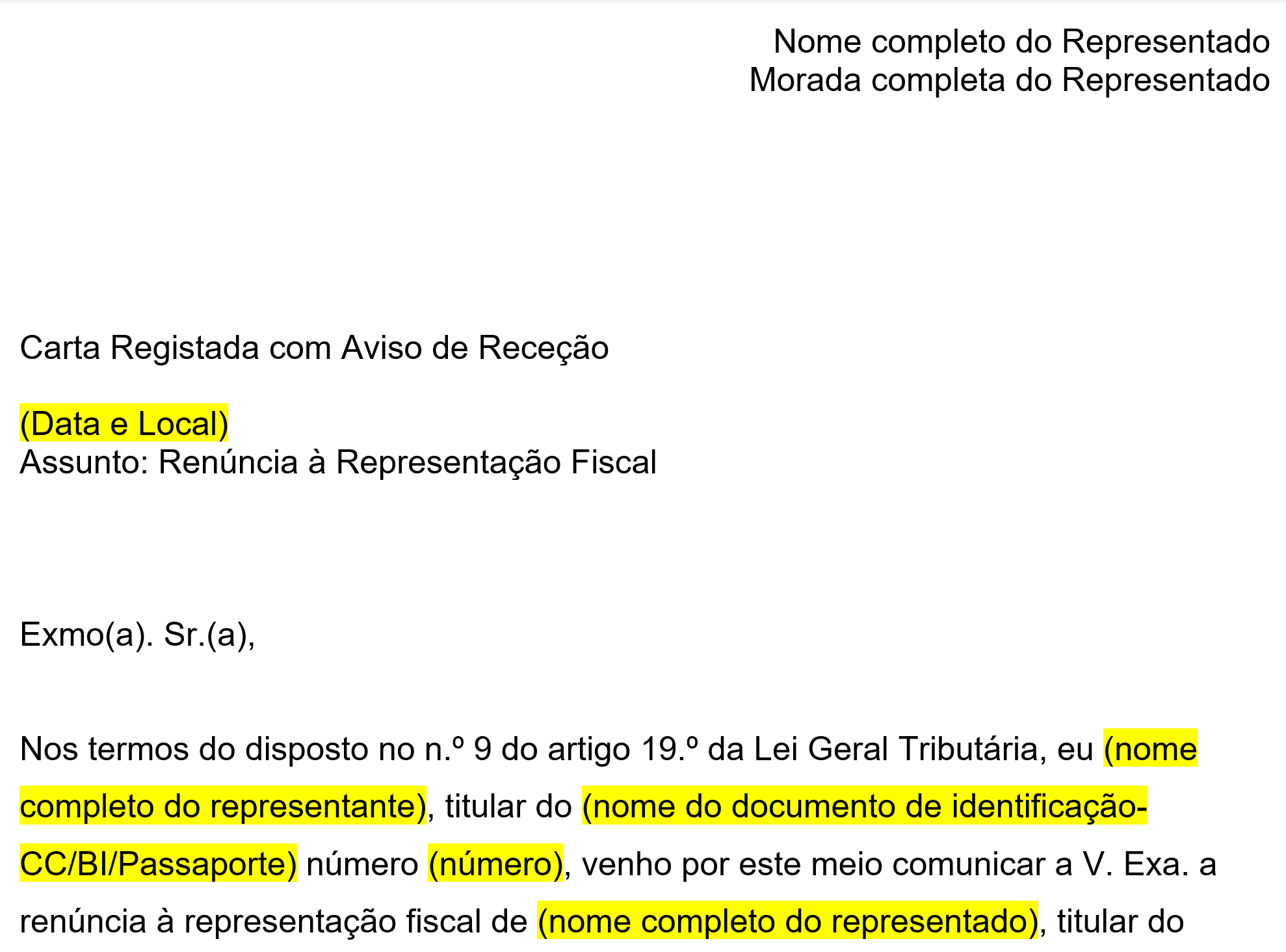

Renúncia representante fiscal: Minuta

Disponibilizamos uma minuta da carta que deves usar se fores um representante e quiseres deixar de o ser.

Trocar Representante por Notificações Eletrónicas

É verdade, foi aprovado em Conselho de Ministros em junho de 2022, que a obrigatoriedade de nomeação de representante fiscal pode ser levantada se os cidadãos não-residentes aderirem ao sistema de notificações eletrónicas do Portal das Finanças ou à Caixa Postal Eletrónica-Via CTT.

Esta adesão faz-se acedendo ao Portal das Finanças em: “Cidadãos-Serviços-A minha área-Notificações e Citações-Gerir Canais-Canais de Notificação”. Posteriormente, “Ative” o canal pelo qual pretendes receber as notificações da AT: Portal das Finanças ou ViaCTT.

Resumindo…

A nomeação de representante é:

- Facultativa para cidadãos portugueses que residam em países da União Europeia ou do Espaço Económico Europeu;

- Dispensada para os residentes em países terceiros, desde que estes adiram ao serviço público de notificações eletrónicas da Autoridade Tributária;

- Obrigatória para os residentes em países terceiros que mantenham uma relação jurídica tributária em Portugal e, que não adiram ao serviço público de notificações eletrónicas;

- Dispensada na atribuição de NIF para os residentes em país terceiro.

Esperamos que este artigo te tenha sido útil. Podes deixar as tuas dúvidas nos comentários.